01

2022 年国际肉鸡产业发展形势

1.1 全球肉鸡生产增速进一步放缓,四大主产国(地区) 产量占比下降

1.2 全球肉鸡贸易量小幅增长,巴西、泰国和中国出口显着增长

02

2022 年我国肉鸡产业特点和面临的挑战

2.1 我国肉鸡产业特点

2.1.1 新育成自主品种战略作用不断凸显,种源供给能得到有效保障

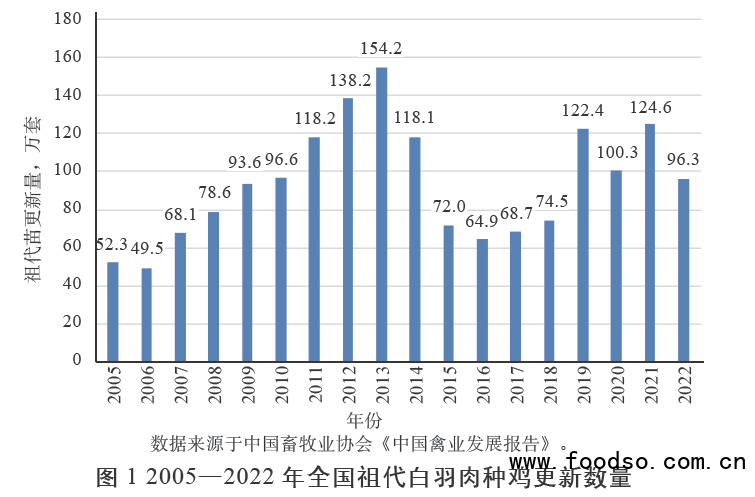

白羽肉种鸡新育成品种战略作用不断凸显,父母代平均存栏量降幅2.4%。根据中国畜牧业协会监测数据,2022年我国白羽肉鸡祖代更新数量为96.3万套,较2021年下降超过20%,居历史低位(图1)。2022年我国白羽肉鸡祖代更新结构发生显着变化,由之前的主要依靠国外引进祖代及部分依靠国外曾祖代种源进行国内自繁的二元结构,转变为“国外引进祖代、曾祖代种源,国内自繁和国内自有品种繁育”的三元结构。国外引种数量大幅下降,仅为34.3万套;国外品种科宝曾祖代在国内自繁祖代约30.8万套;在2021年通过审定的3个自主培育白羽肉鸡新品种提供祖代数量约31.3万套,其中“圣泽901”19.4万套、“广明2号”6.3万套、“沃德188”5.6万套。2022年祖代种鸡平均月度总存栏量为178.5万套,在2021年的历史高位上继续增长3.8%,其中后备祖代种鸡数量及所占比重明显下降;在产祖代种鸡平均月度存栏量居历史最高位,达到121.1万套,比2021年上升6.6%;后备祖代种鸡平均月度存栏量56.2万套,较2021年下降3.0%。2022年父母代种鸡平均月度存栏量6 941.2万套,较2021年下降2.4%;由于连续高位补栏,后备父母代种鸡存栏持续增加,接近在产父母代种鸡数量,在产、后备父母代平均月度存栏量分别为3 853.1 万套和3 088.1万套,分别比2021年下降8.5%和增长6.5%。

黄羽肉种鸡处于去产能过程中,父母代平均存栏延续下降趋势。2019年黄羽祖代肉种鸡存栏量居历史最高位,2020—2021年虽连续下降,但降幅较小。整体来看,近年来黄羽祖代肉种鸡存栏量持续居历史高位,并处于去产能过程中。2022 年黄羽祖代肉种鸡平均月度存栏量215.5万套,较2021年微幅下降0.5%;其中,在产、后备祖代种鸡平均月度存栏量分别为150.7 万套和64.8万套,均较2021年微幅下降0.5%。2022年父母代种鸡平均存栏量6 681.9万套,比2021年下降2.8%;其中,在产、后备父母代平均月度存栏量分别为3 899.8万套和2 782.1万套,分别比2021年下降3.6%和1.7%。

2.1.2 饲料价格创新高,肉鸡养殖成本明显上涨

饲料价格持续大幅上涨,创近10年新高。玉米和豆粕是肉鸡配合饲料的主要构成,其中玉米占50%~60%,豆粕占25%~30%。2022年玉米和豆粕价格上涨,尤其是豆粕价格大幅上涨,带动国内肉鸡配合饲料价格上浮至历史高位。2022年玉米平均价格为2.98元/kg,较2021年增长1.5%;年末玉米价格达到3.05元/kg,较2021年同期增长7.43%。2022年豆粕平均价格为4.67元/kg,较2021年增长23.2%;年末豆粕价格达到5.07元/kg,较2021年同期增长34.1%。2022年肉鸡配合饲料平均价格为3.89元/kg,较2021年增长7.17%;年末肉鸡配合饲料价格达到4.09元/kg,较2021年同期增长10.8%(图2)。

白羽肉鸡养殖成本上涨3.0%,黄羽肉鸡养殖成本上涨6.6%。根据农业农村部对60个生产大县(市、区)的300个行政村1 099户肉鸡养殖户月度定点跟踪监测数据分析,2022年白羽肉鸡养殖成本上涨较大,黄羽肉鸡基本持平。2022年白羽肉鸡养殖环节,虽然全年平均雏鸡成本等有小幅下降,但由于饲料成本涨幅显着,全年白羽肉鸡平均养殖成本上涨3.0%,为8.1元/kg。2022年黄羽肉鸡则受各项成本上涨,尤其是雏鸡成本和饲料成本上涨因素影响,养殖成本增幅达到6.6%,为13.7元/kg。

2.1.3 肉鸡价格整体呈现增长趋势,产业链利润白羽肉鸡下降、黄羽肉鸡上升

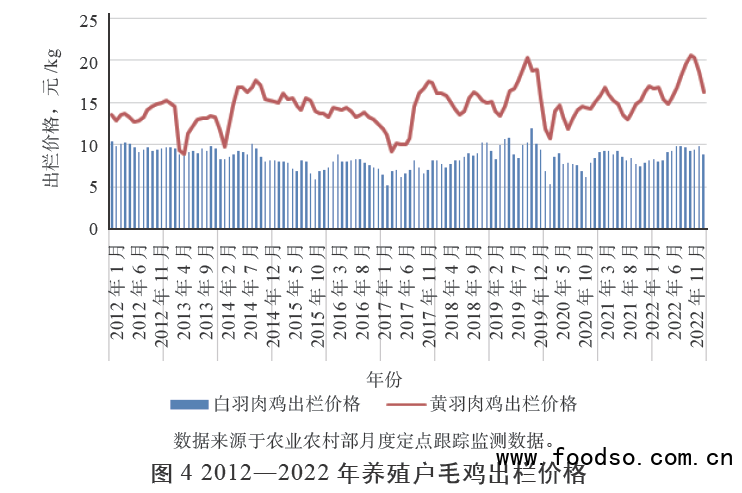

综合鸡肉价格实现较大增幅,商品代肉鸡出栏价格年内波动明显。从综合鸡肉价格来看,根据农业农村部集贸市场监测数据(图3),2022年综合鸡肉价格年内增长显着,全年平均价格较2021年增长10.0%;2022年末综合鸡肉价格为25.0元/kg,较2021年同期增长13.4%。从养殖户商品代肉鸡出栏价格看,根据农业农村部对肉鸡养殖户月度定点跟踪监测数据,白羽肉鸡出栏价格全年平均为9.0元/kg,较2021年增长7.5%;全年价格最低点在2月份,为7.8元/kg,全年价格最高点在6月份和7月份,为9.7元/kg,最高点较最低点价格增幅24.2%,价格波动较大;年末12月份,价格出现较大回调,环比降幅10.7%,同比增长7.2%。黄羽肉鸡出栏价格全年平均为17.4元/kg,较2021年增长15.3%;全年价格最低点在4月份,为15.8元/kg,全年价格最高点在11月份,为17.57元/kg,最高点较最低点价格增幅11.1%;年末12月份,价格也出现较大回调,环比下降13.1%,同比下降4.5%。黄羽肉鸡中快、中、慢速型价格存在较为明显的差异,但全年价格变动趋势总体一致。

全产业链收益白羽肉鸡下降,黄羽肉鸡上升。根据农业农村部对肉鸡养殖户月度定点跟踪监测数据分析(图4),2022年白羽、黄羽肉鸡养殖平均盈利分别为1.6元/只和5.9元/只,分别较2021年的0.6元/只和4.5元/只有所提升;年末12月份白羽、黄羽肉鸡养殖盈利分别为-1.3元/只和4.0元/只,分别较上年同期的-0.15元/只和7.9元/只有较大程度下降;黄羽肉鸡不同地区之间以及快速、中速、慢速不同品种之间存在差异,其中中速型收益状况相对较好。从种鸡、商品鸡养殖及屠宰全产业链盈利情况来看,2022年白羽肉鸡全产业链综合收益为0.8元/只,较2021年的1.2元/只降幅明显,全年盈亏月数比8:4;黄羽肉鸡全产业链综合收益为7.7元/只,较2021年的4.6元/只增加了3.1元/只,全年盈亏月数比12:0。

2.1.4 肉鸡总产量下降,黄羽肉鸡占比持续下降

消费市场低迷,全年肉鸡总产量下降。2018年8月以来非洲猪瘟疫情导致猪肉供给下降,从而带来了鸡肉消费市场的显着升温,带动2019—2021年肉鸡产量持续实现较大幅度增长。2022 年,随着生猪产能逐步恢复至常态水平,猪肉价格从高位逐步回落,加之新冠肺炎疫情大范围多次反复,国内经济复苏进程明显放缓,肉鸡消费市场整体低迷,且饲料价格上涨明显,挤压养殖利润,导致养殖户对后市预期不乐观,补栏较为谨慎,2022年肉鸡产量出现明显下降。根据农业农村部对肉鸡养殖户月度定点跟踪监测数据及中国畜牧业协会监测数据分析,2022年肉鸡(包括白羽、黄羽和小型白羽肉鸡)总出栏数量118.54亿只,较2021年下降7.0 t,降幅7.7%;肉鸡总产量为1 887.6万t,较2021年下降146.9 万t,降幅8.4%。

产业结构持续调整,黄羽肉鸡产量占比下降。2022年白羽和黄羽肉鸡生产均呈现较大幅度下降,小型白羽肉鸡生产延续扩张趋势。2022年白羽和黄羽肉鸡累计出栏量分别为60.9亿只和37.3亿只,分别较2021年下降7.7%和8.3%;白羽、黄羽肉鸡产量分别为1 191.0万t和471.1万t,分别较2021年下降8.5% 和8.1%。2022年小型白羽肉鸡出栏量为20.4亿只,较2021年增长6.7%;产量为225.4万t,较2021年增长2.5%。此外,受消费低迷、饲料价格上涨等肉鸡产业发展面对的共性因素,叠加“活禽管制”对黄羽肉鸡销售的抑制等因素影响,近年来随着黄羽肉鸡出栏量和产量的持续下降,黄羽肉鸡产量在肉鸡总产量中的占比持续下降;从黄羽肉鸡内部的结构变动来看,快速型占比下降,中速型相对稳定,慢速型占比增加。

2.2 我国肉鸡产业发展面临的主要挑战

2.2.1 白羽肉鸡引种受阻,我国肉鸡育种和新品种推广任务更加紧迫

长期以来,因缺乏自有品种,我国白羽肉鸡种源严重依赖国外进口。2022年因新冠肺炎疫情导致的国际航班不畅,以及欧洲和北美禽流感导致的国内禽类进口封关,我国白羽祖代肉种鸡引种严重受阻。2021年12月通过国家畜禽遗传资源委员会审定的3个国内自主知识产权白羽肉鸡品种“圣泽901”“广明2号”“沃德188”,为2022年我国抵御引种困难增加了巨大底气,确保了国内肉鸡产业的稳定发展。但同时,2022年白羽肉鸡种源供应风险加剧的问题再次凸显,加快推进肉鸡种业科技自立自强更为迫切。此外,我国本土肉鸡品种黄羽肉鸡遗传资源丰富,但资源利用程度低、品种重复性高,以及饲料转化率等关键技术指标缺乏竞争力等问题突出,并且黄羽肉鸡逐渐告别活禽销售、转为生鲜上市的必然趋势,对屠宰加工型黄羽肉鸡品种需求上升,也迫切需要肉鸡种业科技创新的支撑。

2.2.2 国际禽流感蔓延值得警惕,国内肉鸡产业疫病防控任重道远

2020年以来高致病性禽流感疫情在全球多地传播,2022年禽流感疫情持续蔓延,其中欧美遭遇了历史上最严重的禽流感危机。2022年11月,美国农业部公布数据显示,2022年禽流感已导致美国超过5 000万只家禽被扑杀;欧盟食品安全局公布数据显示,高致病性禽流感已影响欧洲37个国家,已有近5 000万家禽被扑杀。根据我国农业农村部公布数据,2022年虽然我国也出现了高致病性禽流感疫情,疫情发生在野生家禽上,为点状发生,可防可控,未发生家禽禽流感疫情。特别需要高度重视的是,H7N9 疫情又在北方检出,迫切需要强化监测和防控。很多养殖场生物安全防控薄弱,一旦有新的变异病毒入侵,必将遭遇非常被动的局面。动物疫病具有极大的不确定性,在全球多国禽流感疫情大肆侵袭的情况下,国内疫病防控任重道远,必须进一步加强疫病防控体系建设。

2.2.3 饲料粮价格大幅上涨,加大低蛋白日粮推广的需求愈加迫切

因2022年初南美大豆减产,以及2022年俄乌冲突导致的全球粮食供给减少和能源价格抬升,国际粮食供需处于紧张状态,粮食价格大幅上涨。根据联合国粮农组织(FAO)公布数据,2022年全球谷物价格指数平均为154.7点,较2021年上涨17.9%。2023年,受俄乌冲突带来不确定性,美联储加息仍存变数,以及可能的极端气候导致粮食减产等多重复杂性因素影响,国际粮价保持相对高位震荡运行的可能性仍较大。2022 年饲料粮价格的大幅上涨导致国内肉鸡配合饲料价格持续攀升至历史最高位,这一趋势有可能延续至2023 年。饲料粮价格的高位运行,推动了肉鸡养殖成本的显着提升,严重挤压养殖盈利空间,影响养殖户补栏积极性。

2.2.4 产业基础不够稳固,肉鸡产业高质量发展进程亟需加快

我国要推动肉鸡产业高质量发展,必须聚力补短板、强弱项,构建稳固强大的产业基础。经历了改革开放四十余年的持续发展,我国肉鸡产业基础能力得到显着提升,但仍然存在制约实现价格适中、质量过硬、环境友好的高质量发展目标的短板和弱项。作为一个资源紧缺型国家,我国肉鸡养殖的饲料、土地、人工价格等全线高企,肉鸡养殖成本明显高于美国、巴西等肉鸡生产和出口大国,缺乏竞争力。此外,虽然肉鸡养殖规模化水平持续提升,鸡舍养殖设备和环境控制条件逐步优化,但大部分肉鸡养殖场距离实现高质量标准化还有较大差距,导致反映养殖成效的关键技术参数偏低,直接影响到养殖成本和产品质量。再者,随着养殖总量规模的不断扩大,由于缺乏合理的种养布局,大量养殖粪便集中排放但缺乏与之相匹配的消纳耕地的问题突出,环保压力长期存在,环保成本仍将高企。

2.2.5 鸡肉与猪肉市场份额竞争加剧,提升鸡肉消费份额任务仍然十分艰巨漫长

随着收入水平的提高,消费者需求从“吃饱、吃好”转向“营养、健康”,禽肉低脂肪、低胆固醇、低热量、高蛋白的“三低一高”的营养优势,加之禽肉明显低于猪牛羊肉的显着价格优势,使得禽肉在优化健康饮食结构、保障低收入人群优质蛋白质摄入方面优势特征显着。2019—2021年在非洲猪瘟影响猪肉供需以及新冠肺炎疫情影响经济景气度背景下,凭借产业优势,禽肉抢夺猪肉市场10个百分点,但2022年随着国内生猪供给回调至2018年非洲猪瘟前的常年产量,消费端鸡肉与猪肉的市场竞争更加激烈。面对不断升级的消费需求,肉鸡产品加工业发展仍然滞后,精深加工产品少,尤其是熟制加工品占比明显偏低,影响了消费市场的潜能开发;产品销售的适应性创新明显不足,在借助互联网平台和现代物流拓展渠道营销方面的创新有待进一步提升。

03

2023年肉鸡产业发展趋势及对策建议

3.1 2023年肉鸡产业发展趋势

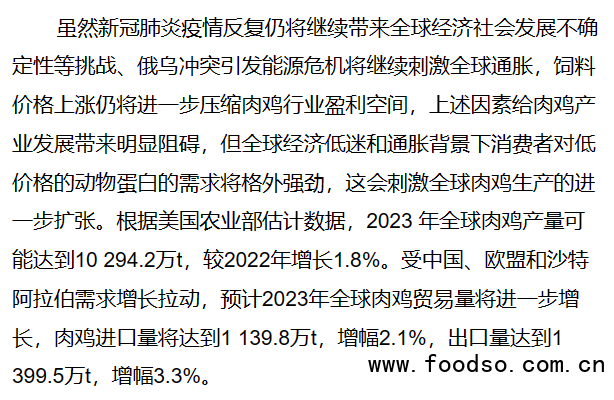

3.1.1 全球肉鸡消费需求强劲,肉鸡产量增幅回升

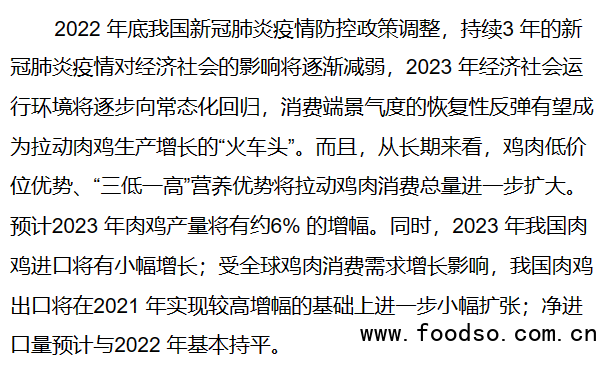

3.1.2 我国肉鸡产量将反弹回升,净进口量保持基本稳定

3.2 肉鸡产业发展对策建议

3.2.1 加大肉鸡种业科技创新,为产业链高效高质运行提供基础支撑

3.2.2 推动现代化产业体系建设,提升产业发展质量

3.2.3 优化饲料粮供给路径,保障饲料粮有效供给

3.2.4 主动适应需求市场发展新趋势,重视终端产品研发和销售优化

3.2.5 尽快启动“禽肉翻番计划”,助力食物系统转型

做招商 找项目 看资讯

做招商 找项目 看资讯